- Particulares

- Investimentos

- Unit Linked

- Reforma Ativa PPR 2 Série

Reforma Ativa PPR 2.ª Série

A partir de 30€ com benefícios fiscais até 400€/ano

Vantagens

Porquê investir neste PPR?

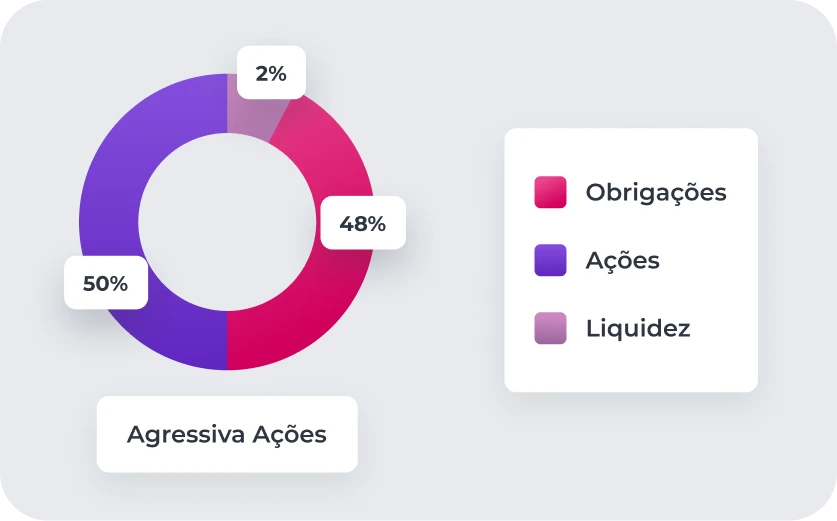

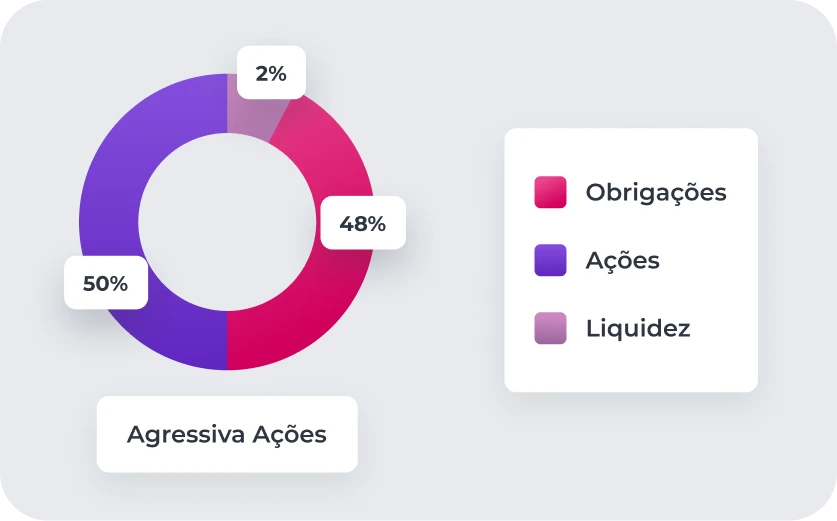

Estratégias de alocação

Veja as estratégias que pode escolher

Opções de investimento

Invista à sua medida

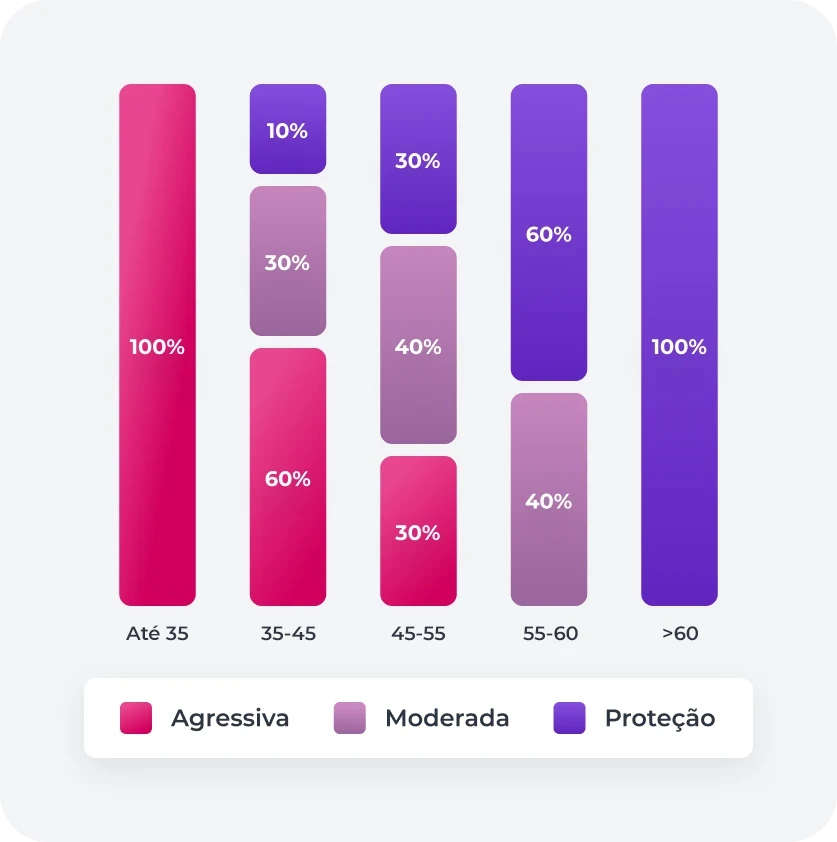

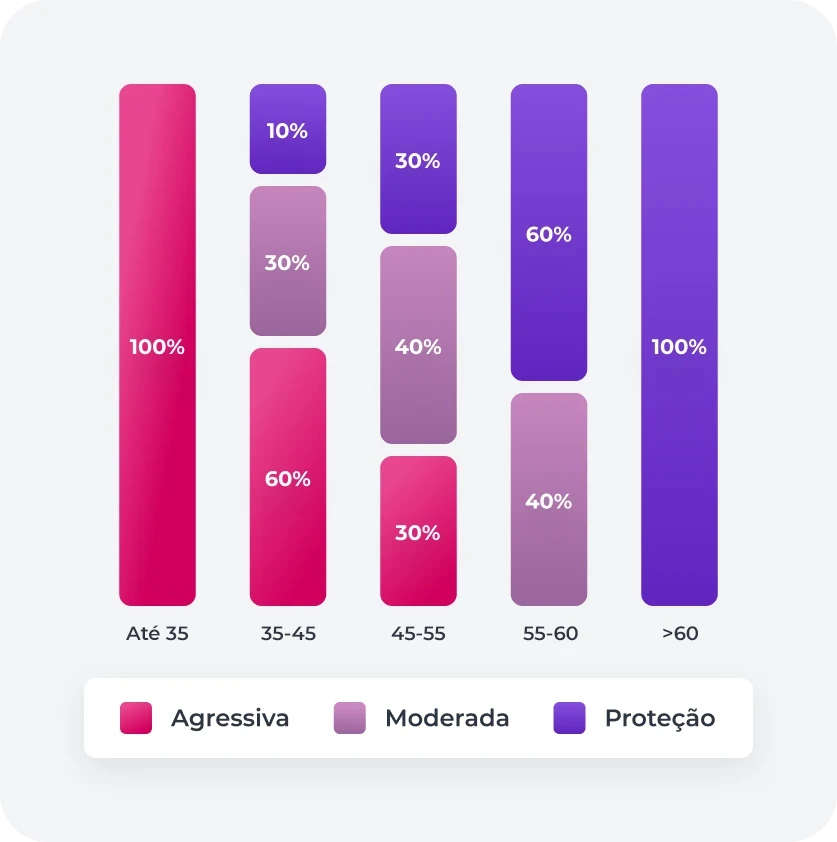

Ciclo de vida

Gerido de acordo com a sua idade

Os nossos especialistas distribuem as entregas por cada uma das estratégias, de acordo com a sua idade. Até aos 35 anos, são escolhidas as estratégias com maior risco. E com o passar do tempo, as entregas vão sendo atribuídas às estratégias com menos risco.

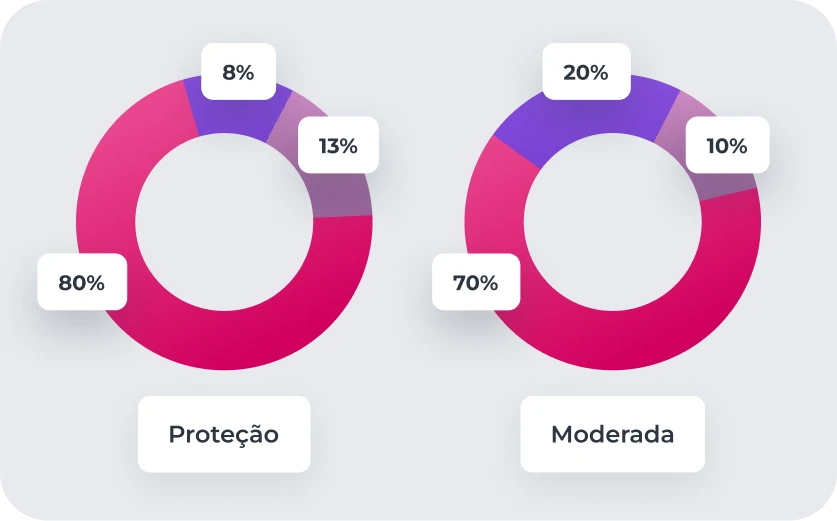

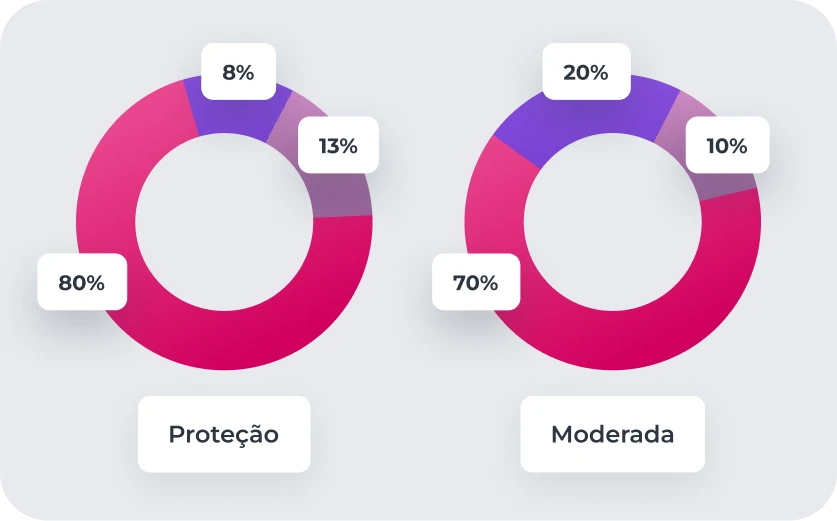

Escolha livre

Decida como quer distribuir as entregas

Decida a distribuição das entregas por cada uma das diferentes estratégias, de acordo com as suas preferências de investimento. Pode escolher mais do que uma estratégia, alocando montantes parciais da sua entrega a diferentes estratégias.

Comissões e custos do PPR

Vamos a contas...

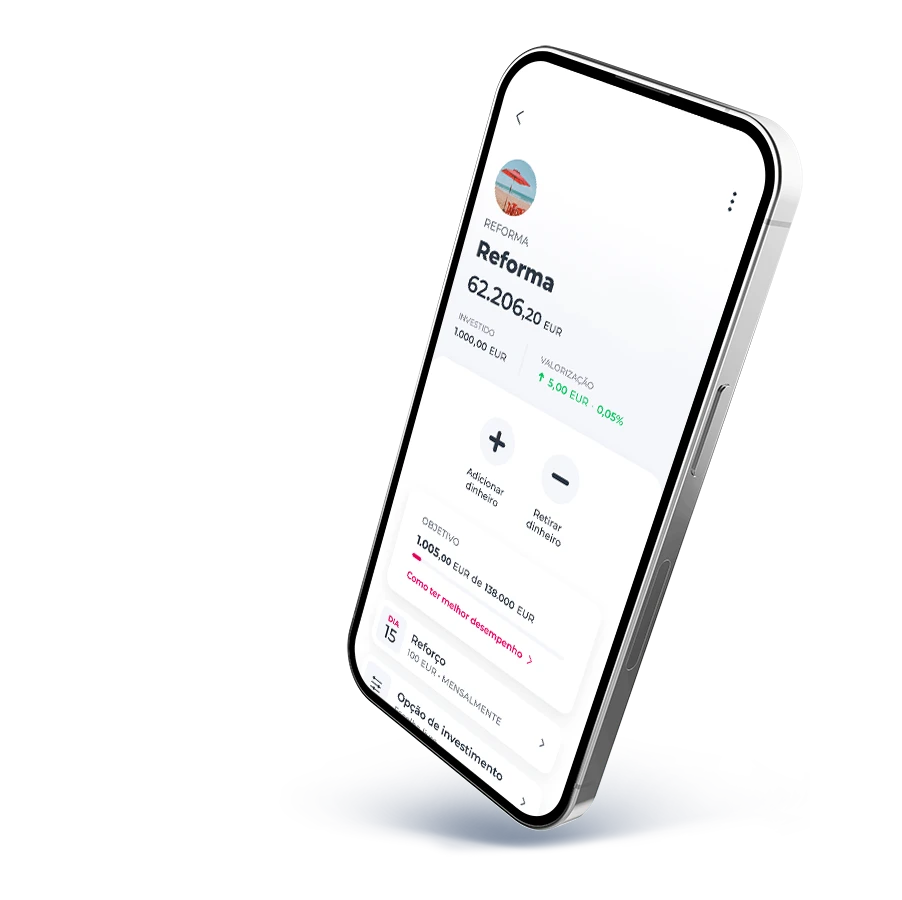

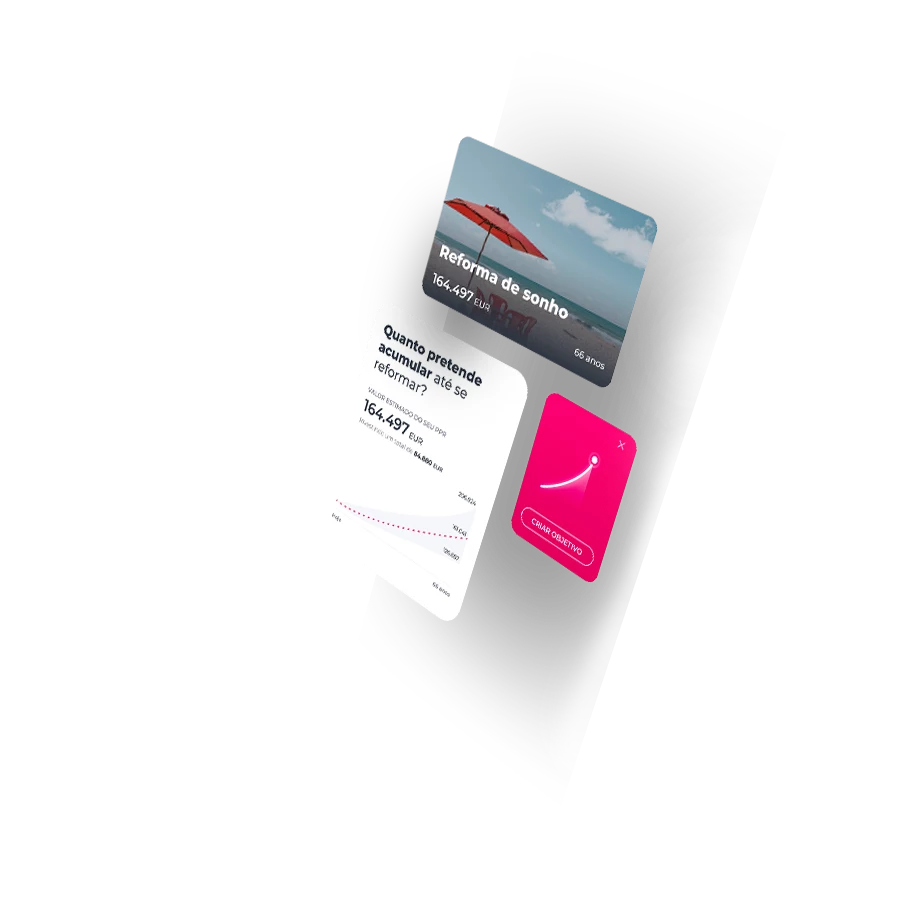

1, 2, 3 e já está!

Preparar a reforma nunca foi tão fácil

1, 2, 3 e já está!

Preparar a reforma nunca foi tão fácil

Artigos, dicas e muito mais

Mantenha-se a par

Artigos, dicas e muito mais

Mantenha-se a par

Perguntas frequentes

Dúvidas? Nós ajudamos

Os Seguros unit-linked são seguros financeiros constituídos por um ou mais fundos de investimento independentes, ocasionalmente referidos como estratégias de investimento. Nestes seguros, o beneficiário investe dinheiro comprando unidades de conta. Posteriormente, estas unidades ganham ou perdem valor fazendo com que o beneficiário tenha mais ou menos valor no seu investimento.

Os Seguros unit-linked são seguros financeiros constituídos por um ou mais fundos de investimento independentes, ocasionalmente referidos como estratégias de investimento. Nestes seguros, o beneficiário investe dinheiro comprando unidades de conta. Posteriormente, estas unidades ganham ou perdem valor fazendo com que o beneficiário tenha mais ou menos valor no seu investimento.

Não, em caso de transferência do dinheiro que tem num PPR para outro PPR, não haverá qualquer comissão de transferência sobre o valor da poupança acumulada transferido.

Não, em caso de transferência do dinheiro que tem num PPR para outro PPR, não haverá qualquer comissão de transferência sobre o valor da poupança acumulada transferido.

Os PPR existem sob a forma de fundo ou seguro.

Os fundos PPR não garantem o dinheiro que investir nem a sua rendibilidade, esta depende do comportamento dos ativos, como por exemplo ações ou liquidez, que fazem parte do fundo, ou seja, nos quais o fundo investe o seu dinheiro. Já nos seguros PPR, existem várias modalidades, existem seguros que à semelhança dos fundos não oferecem garantias, quer do dinheiro investido quer de rendibilidade e existem os que asseguram o dinheiro que investir (capital garantido) e garantem uma rendibilidade mínima.

Enquanto que um produto com capital e rendibilidade garantidas assegura uma maior segurança, as rendibilidades que pode esperar são mais baixas. Investindo num produto que não lhe assegure o capital ou a rendibilidade correrá um maior risco, mas terá um maior potencial de rendibilidade.

Os PPR existem sob a forma de fundo ou seguro.

Os fundos PPR não garantem o dinheiro que investir nem a sua rendibilidade, esta depende do comportamento dos ativos, como por exemplo ações ou liquidez, que fazem parte do fundo, ou seja, nos quais o fundo investe o seu dinheiro. Já nos seguros PPR, existem várias modalidades, existem seguros que à semelhança dos fundos não oferecem garantias, quer do dinheiro investido quer de rendibilidade e existem os que asseguram o dinheiro que investir (capital garantido) e garantem uma rendibilidade mínima.

Enquanto que um produto com capital e rendibilidade garantidas assegura uma maior segurança, as rendibilidades que pode esperar são mais baixas. Investindo num produto que não lhe assegure o capital ou a rendibilidade correrá um maior risco, mas terá um maior potencial de rendibilidade.

Perguntas frequentes

Dúvidas? Nós ajudamos

Os Seguros unit-linked são seguros financeiros constituídos por um ou mais fundos de investimento independentes, ocasionalmente referidos como estratégias de investimento. Nestes seguros, o beneficiário investe dinheiro comprando unidades de conta. Posteriormente, estas unidades ganham ou perdem valor fazendo com que o beneficiário tenha mais ou menos valor no seu investimento.

Os Seguros unit-linked são seguros financeiros constituídos por um ou mais fundos de investimento independentes, ocasionalmente referidos como estratégias de investimento. Nestes seguros, o beneficiário investe dinheiro comprando unidades de conta. Posteriormente, estas unidades ganham ou perdem valor fazendo com que o beneficiário tenha mais ou menos valor no seu investimento.

Não, em caso de transferência do dinheiro que tem num PPR para outro PPR, não haverá qualquer comissão de transferência sobre o valor da poupança acumulada transferido.

Não, em caso de transferência do dinheiro que tem num PPR para outro PPR, não haverá qualquer comissão de transferência sobre o valor da poupança acumulada transferido.

Os PPR existem sob a forma de fundo ou seguro.

Os fundos PPR não garantem o dinheiro que investir nem a sua rendibilidade, esta depende do comportamento dos ativos, como por exemplo ações ou liquidez, que fazem parte do fundo, ou seja, nos quais o fundo investe o seu dinheiro. Já nos seguros PPR, existem várias modalidades, existem seguros que à semelhança dos fundos não oferecem garantias, quer do dinheiro investido quer de rendibilidade e existem os que asseguram o dinheiro que investir (capital garantido) e garantem uma rendibilidade mínima.

Enquanto que um produto com capital e rendibilidade garantidas assegura uma maior segurança, as rendibilidades que pode esperar são mais baixas. Investindo num produto que não lhe assegure o capital ou a rendibilidade correrá um maior risco, mas terá um maior potencial de rendibilidade.

Os PPR existem sob a forma de fundo ou seguro.

Os fundos PPR não garantem o dinheiro que investir nem a sua rendibilidade, esta depende do comportamento dos ativos, como por exemplo ações ou liquidez, que fazem parte do fundo, ou seja, nos quais o fundo investe o seu dinheiro. Já nos seguros PPR, existem várias modalidades, existem seguros que à semelhança dos fundos não oferecem garantias, quer do dinheiro investido quer de rendibilidade e existem os que asseguram o dinheiro que investir (capital garantido) e garantem uma rendibilidade mínima.

Enquanto que um produto com capital e rendibilidade garantidas assegura uma maior segurança, as rendibilidades que pode esperar são mais baixas. Investindo num produto que não lhe assegure o capital ou a rendibilidade correrá um maior risco, mas terá um maior potencial de rendibilidade.

Temas relacionados

Veja mais opções para preparar a sua reforma

Documentos legais e outras informações

Documentos gerais

Monofolha

DescarregarCondições Gerais

DescarregarDocumentos de Informação Fundamental

Documento de Informação Fundamental Estratégia Agressiva Ações

DescarregarDocumento de Informação Fundamental Estratégia Moderada

DescarregarDocumento de Informação Fundamental Estratégia Proteção

DescarregarInformação de custos e encargos

Informação de Custos e Encargos Estratégia Agressiva Ações

DescarregarInformação de Custos e Encargos Estratégia Moderada

DescarregarInformação de Custos e Encargos Estratégia Proteção

Descarregar- Opção Reforma: o Cliente pode optar pelo reembolso total da apólice (contrato termina);

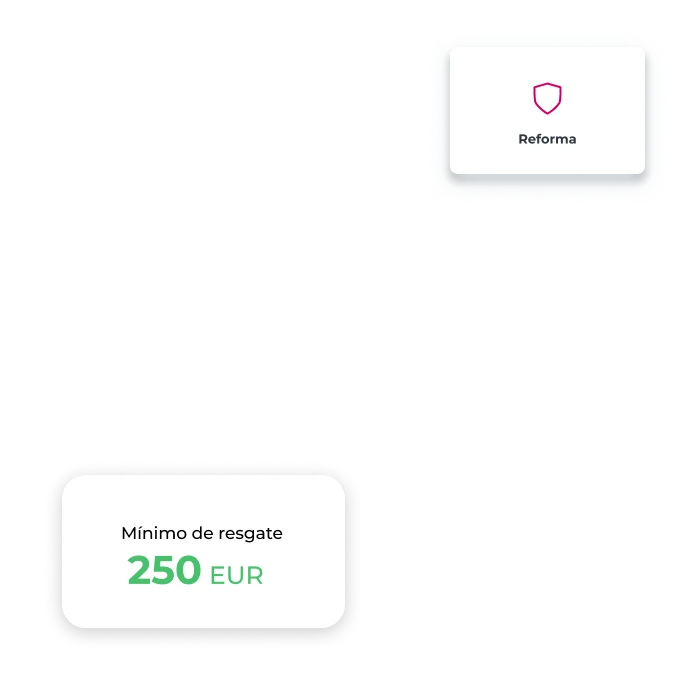

- Opção Renda Programada: o Cliente pode optar pela conversão do capital acumulado em reembolsos parciais programados/automáticos, de periodicidade mensal / trimestral / semestral / anual, num efeito de acumulação. Este mecanismo de reembolsos parciais automáticos durará enquanto existirem Unidades de Conta afetas à apólice e, no máximo, até à data de vencimento. Estes reembolsos parciais automáticos terão um valor constante, a definir pelo Cliente, com um mínimo de 250,00€;

- Reembolso Parcial: o Cliente pode solicitar o reembolso parcial nos termos legalmente previstos.

- Reembolso Total: Cliente pode optar pelo reembolso total da apólice (contrato termina);

- Reembolso Parcial: O reembolso parcial do valor das Unidades de Conta está sujeito às seguintes condições:

- o montante mínimo para cada reembolso parcial é de 250,00€;

- após o reembolso parcial, o valor das Unidades de Conta remanescente não poderá ser inferior a 250,00€.

- reforma por velhice da pessoa segura;

- desemprego de longa duração da Pessoa Segura ou de qualquer dos membros do seu agregado familiar;

- incapacidade permanente para o trabalho da Pessoa Segura ou de qualquer dos membros do seu agregado familiar, qualquer que seja a sua causa;

- doença grave da Pessoa Segura ou de qualquer dos membros do seu agregado familiar;

- a partir dos 60 anos de idade da Pessoa Segura;

- utilização para pagamento de prestações de contratos de crédito garantidos por hipoteca sobre imóvel destinado a habitação própria e permanente da Pessoa Segura;

-

Quando o autor da sucessão tenha sido a pessoa segura, pode ser exigido pelo cônjuge sobrevivente ou demais herdeiros legitimários, independentemente do regime de bens do casal, o reembolso da totalidade do valor do plano de poupança, salvo quando solução diversa resultar de testamento ou cláusula beneficiária a favor de terceiro, e sem prejuízo da intangibilidade da legítima;

-

Quando o autor da sucessão tenha sido o cônjuge da pessoa segura e, por força do regime de bens do casal, o PPR seja um bem comum, pode ser exigido pelo cônjuge sobrevivente ou demais herdeiros o reembolso da quota-parte respeitante ao falecido.

- 400,00€ no caso de sujeitos passivos com idade inferior a 35 anos (investimento mínimo de 2.000,00€ por sujeito passivo);

- 350,00€ no caso de sujeitos passivos se tiverem idade compreendida entre 35 e 50 anos (investimento mínimo de 1.750,00€, por sujeito passivo);

- 300,00€ no caso de sujeitos passivos com mais de 50 anos (investimento mínimo de 1.500,00€, por sujeito passivo).

|

Rendimento coletável após aplicação do divisor do quociente familiar (Euros)

|

Limite (Euros)²

|

|---|---|

|

Igual ou inferior a 8.059

|

Sem limite

|

|

Superior a 8.059 e igual ou inferior a 80.000

|

Entre 2.500 (aplicável a rendimentos mais baixos) e 1.000 (aplicável a rendimentos mais altos), sendo o limite fixado através da seguinte fórmula:

1.000€ + [(2.500€ - 1.000€) X (80.000€ - rendimento coletável) / (80.000€ - 8.059€)]

|

|

Superior a 80.000

|

1.000

|

- sob a forma de capital (mesmo em caso de morte): o rendimento para efeitos fiscais, composto pela diferença entre os montantes reembolsados e as correspondentes entregas efetuadas, é tributado autonomamente, por retenção na fonte, à taxa de 20%, mas apenas sobre dois quintos do seu valor, o que corresponde a uma taxa efetiva de 8%.

- e o reembolso ocorrer após 8 anos de vigência do contrato, apenas dois quintos do rendimento são tributados, o que corresponde a uma taxa de retenção de 8,6%;

- e o reembolso ocorrer entre o 5.º e o 8.º ano de vigência do contrato, apenas quatro quintos do rendimento são tributados, o que corresponde a uma taxa efetiva de 17,2%;

- sob a forma de renda: se forem atribuídas prestações regulares e periódicas, será aplicado o regime de tributação correspondente à Categoria H do IRS (pensões), incluindo as regras sobre retenção na fonte.

Precisa de ajuda?

Estamos aqui para si

Tem dúvidas?

Tem dúvidas?

Procura uma sucursal?

Procura uma sucursal?

Quer falar connosco?

Quer falar connosco?